编辑 | 于斌

出品 | 潮起网「于见专栏」

渣打集团作为国际上的赫赫有名的国际银行集团之一,早在1959年就入驻中国香港,并且逐步在内地开拓版图。在早些年,更是有许多成功人士以能够成为渣打集团的客户而沾沾自喜。可随着时间的推移,这份高门槛也给渣打银行带来了许多麻烦,比如说导致客户群体增长困难。

不过还没来得及调整自己的步伐的渣打集团,在近期又引发了渲染倒闭:旗下的渣打银行(中国分公司)直接发公告宣布:暂停所有渠道信用卡申请,开放时间另行通知。这意味着渣打集团的在国内的业务版图进一步缩减,可这只是渣打集团近年来发展停滞的冰山一角罢了。这个曾经被称为“有钱人的专属”的金融集团,在近年来的发展其实早已每况愈下。

运营费用暴涨,服务品质却日渐下滑

银行金融业与其他行业领域所不同,无论时代发展或者是科技进步到了何种地步,都离不开线下服务,而渣打集团也深知这一点。可就拿中国市场而言,渣打集团办事流程与国人办理业务时的习惯,都有着格格不入的感觉,更别提在别的国家及地区时,是何种状态。而这些本该由渣打集团市场公关部出面解决的问题,他们又集体隐身,避而不谈。

其实在渣打集团公布的2021年财团年报中,可以看到关于运营成本这一项,在短短一年时间里,就暴涨了4亿美元之多。虽然在财报中没有对这项费用支出给出详细解释,但在全球范围内用人成本的大幅提升的背景下,也不难推测出,这份增长是来自何处的。

可实际上,渣打银行在中国的营业网点并不多,并且主要集中香港、澳门等国际贸易较多的地区为主。而且就在近期,香港所有的渣打银行都将暂停每周六的银行服务,这对于需要办理业务的客户而言徒增麻烦罢了。

但这并非是渣打集团首次因为服务不佳被消费者诟病了。渣打集团虽然已经来中国发展业务多年,可在一些办事逻辑或者是设计细节方面,依旧没有完成本土优化。在网上银行、手机银行、第三方支付平台在中国极为发达的时候,渣打集团的手机APP却依旧保持着传统模式:老土、机械化,完全不适合新手使用。

除此之外,也有部分用户反馈,渣打集团的电子对账单设计,非常地不合理,哪怕是使用了长达半年的时间,也无法完全了解到底该如何查询其中的细节。这类问题如若放在国内任何一个地方银行上,那都可以用资历尚浅,功能尚待完善来盖过。可渣打集团作为一个拥有150年历史的老牌金融集团,又怎么会犯如此低级的错误呢,不过也只能以还不够重视用户体验来解释了。

渣打集团在中国名声大噪,是源于其设立的入门门槛:申请香港渣打银行的银行卡,还仅仅是储蓄卡,都需要满足有50万的现金存款要求,同时还要满足贸易额要大于等于100万美金,方能申请个人开户,否则只能以企业名义进行开户。但渣打集团设立那么高的门槛,想必是计划进一步筛选用户群,专心服务好高净值客户,这也不难理解。

但人算不如天算,在已经加大了运营成本之后,渣打集团的服务还是没能冲出重围,做到比同行更优秀,甚至在某些地方还落后于中国本土银行,这笔4亿的“投资”可以用浪费来形容了。而且这笔经费的投入,也没有为其树立好口碑形象,可谓是弄巧成拙两手皆空。

着力布局中国市场,业务板块短板频现

2021财年对比疫情肆虐的2020财年而言,全球经济总体呈现缓步复苏的态势,这与渣打集团的财报反馈结果也是一致的,可相较于其他金融机构而言,渣打集团2021年归属于股东的收益仅比同期提升2%,这对于资本家而言是无法接受的。

渣打集团也深知自己的盈利速度需要进一步提升,所以在2022年,渣打集团计划着力布局亚太市场,尤其是中国市场。这块如此甜美的蛋糕,他们已经觊觎许久了。在2022年业务计划中,渣打集团立志要把中国市场的营收翻一倍。

而这个“Double Plan”也给予了投资者极大的信心,在他们的认知中,渣打集团一直受到高端客户的喜爱,翻倍谈何容易。可实际上,渣打集团在中国市场直接把信用卡业务给暂停了,这个绝佳的营收业务一断,渣打集团的美梦就破碎了一半。

渣打集团直到2014年1月才正式宣布自己进军信用卡领域,并且直到今年暂停所有信用卡申办业务之前,依旧只有两种信用卡可供用户选择:“渣打真逸”和“渣打臻程”。在多数中青年消费者选择信用消费的年代里,仅有两个卡类可选,未免有些过于局限了。

而就在推出后的次年,蚂蚁花呗就正式面世,不断瓜分信用卡的市场。时至今日,仍有许多年轻消费者放弃申办信用卡,继续把互联网金融服务作为自己信用消费的首选。虽然据央行支付体系报告显示,2016至2020年间,全国信用卡和借贷合一卡重新恢复了增长,可在发卡行前十的银行中,外资银行并未争得一席之地。

反观渣打集团目前的业务重心,主要都集中在集团合作、跨领域合作上,在个人业务上并未有过多的关系,再加上现如今信用卡业务也直接喊停,这对于高净值客户而言会产生诸多不便。个人业务与公司业务要分开两家银行去办理,无疑增添了许多时间成本。

同时,目前在国内没有任何一家银行能在几乎不开展个人业务,只发展对公业务的情况下,还能斩获更多客户群体,这在金融市场就是个不成立的事情。如果渣打银行不抓紧时间补齐自己的短板,那么想在今年做到中国区营业额翻倍增长,几乎就是痴人说梦了。

巨额罚单接连不断,营收恐遭腰斩

渣打集团的服务口碑下滑、业务模块有短板,这些都能依靠时间和金钱的投入来改变,但如果因为业务违规被各国金融监管部门给盯上,那就只能哑巴吃黄连,有苦说不出了。而渣打集团在这方面可谓是行业佼佼者:从2019年开始,集团就不停地收到巨额罚单,并且每次都出现不一样的问题,完全不重复。

渣打银行早在2019年,就因违规交易喜提由美国纽约州金融服务部开出4000万美元的巨额罚单。处罚原因为渣打集团曾试图操纵外汇交易。针对此事,金融部门更是透露,该笔交易的交易员有参与一个被视为“贼窝”的网上私人聊天室,与其他地方的交易员共享机密讯息,从而操纵汇价,这个罚单在当年可谓是当之无愧的话题冠军。

但令人没想到的是,渣打集团在吃下如此大额的罚单后,仍然不遵循游戏规则。在2021年12月,其又因治理和有关特定PRA流动性预期的管控进行监管报告方面存在缺陷,遭英国审慎监管局罚款4655万英镑,这也是英国审慎监管局执法案件中金额最大的罚款,至今无企业超越。

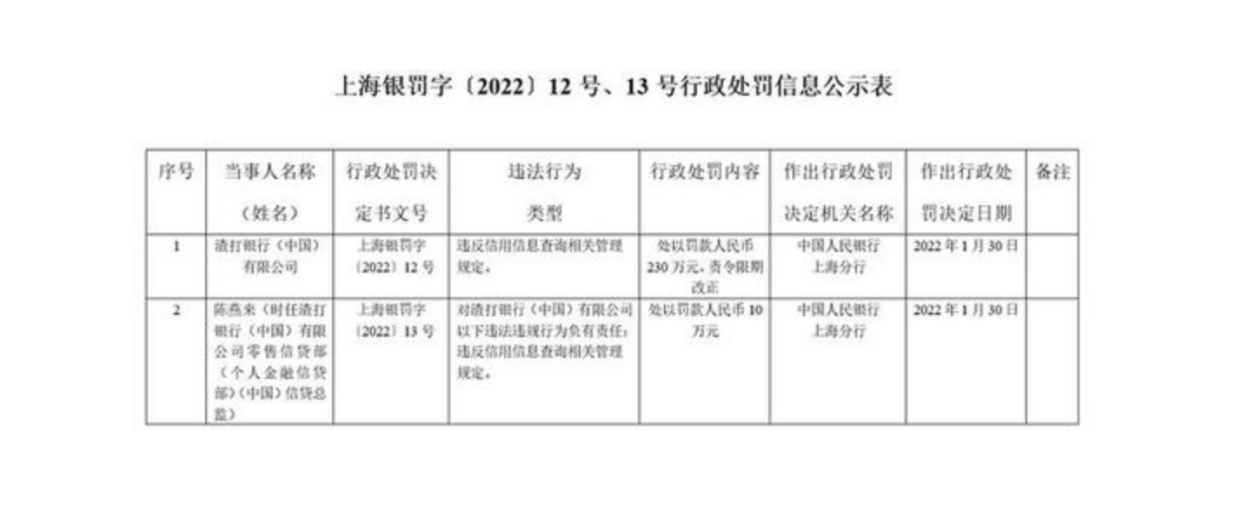

而就在今年,渣打集团又收到了来自中国人民银行上海分行开出的230万元罚款。一同被罚的还有时任渣打中国零售信贷部(个人金融信贷部)(中国)信贷总监陈燕来。渣打集团此次之所以被重罚,是因其违反信用信息查询相关管理规定。

在用户高度关注个人信息安全的时代背景下,渣打集团作为扎根在金融领域多年的“老油条”,理应知道客户信息安全的重要性。何况在渣打集团自身的业务模块,是特别设有一个为高净值客户设计的“加密服务”存在的情况下,更加不应该出现这类问题。

虽然目前世界各国对金融行业的监管,都逐渐变得谨慎,甚至是到了严苛的地步,但这一方面是为了维护良好的金融秩序,形成良性循环,另一方面是为了维护客户群体的利益。而渣打集团的法务部门,明显还没有做足准备,在各个国家的政策法规出台后没有及时地仔细研判,无端让集团损失了一大笔资金。

渣打集团作为一个外资银行,在中国发展有利也有弊;利是因为它的外汇结算有着许多优惠政策,并且业务模块直接与国际接轨,对有海外业务的客户而言,在外资银行设有账户,在贸易结算时更为高效、方便。但弊端也是如此,因为是外资银行,所以在某些领域是有着天然壁垒的,同时国内的四大行也不会让其狐假虎威。所以渣打集团想在中国进一步扩大自己的营收,恐怕没那么容易。

结语

渣打集团的金融实力,世界有目共睹。但在其悠久的发展历程中,似乎都只是固步自封,始终没有迈出自己的舒适圈。无论是从手机银行、信用卡业务,还是从市场开拓来讲,其都没有现代金融业所追求的那种创新理念,均以保守发展为主。

服务是渣打集团的过人之处,但在维持好现有客户群体的情况下,如何才能拓展自己的业务版图,也是渣打集团后续发展壮大的一个难题;那么,艰难的现实面前,渣打集团如何才能历久弥新?